多头挺住!经济衰退风险将为金价提供长期支撑 何时买入?

虽然看好后市,但在短期金价疲软的背景下,现在“逢低买入”可能还为时过早。

上周,现货黄金跌1.90%,收报1920.80美元/盎司,创下今年2月以来最大单周跌幅。月线来看,自5月金价突破历史高位2079.76美元/盎司后,该贵金属价格就一路震荡走低,现交投于1928.86美元/盎司。

摩根士丹利:预计美联储下个月将加息25个基点

虽然市场认为上周末俄罗斯的地缘政治问题可能会在本周刺激黄金避险情绪,但该愿景似乎没有成真,这场匆匆结束的危机并没有在金市上引起太大波澜。历史经验也表明,地缘政治风险推动的黄金价格反弹往往是短暂的,金价还将更多受到美联储利率前景的左右。

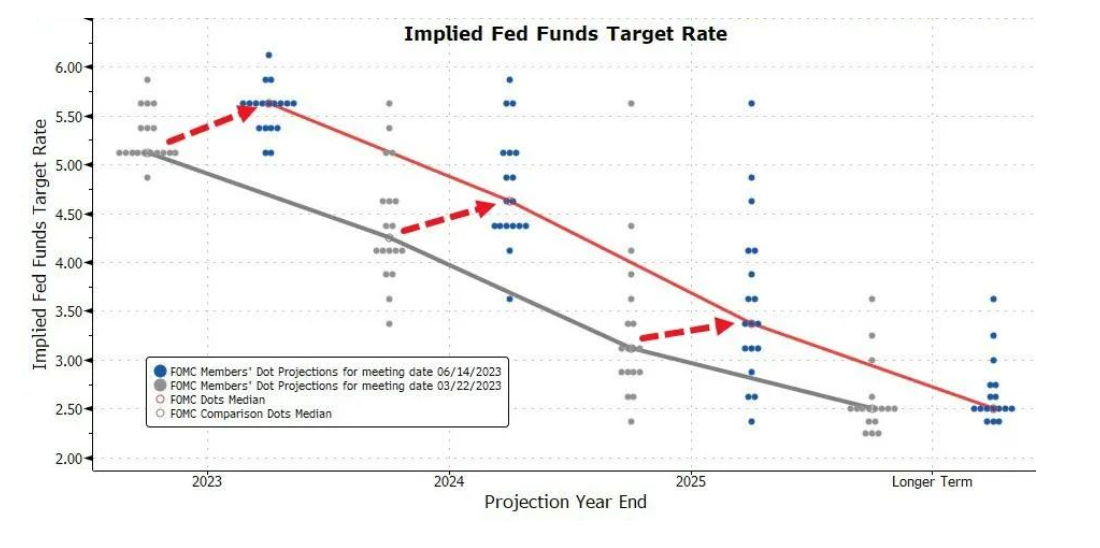

6月中旬,根据美联储公布利率决议,在经历了长达15个月的加息周期后,美联储终于按下暂停键,将政策利率上限维持在5.25%。但是,这样的消息并没有点燃黄金多头的情绪。根据美联储一并公布的点阵图显示,该行对今年年末的利率预测中值大幅上调至5.625%,这代表美联储将在年内未来的四次会议中,至少加息两次。

此外,根据点阵图表决,在18位决策者中,有12位预计利率将达到5.5%-5.75%或更高,其中3人甚至还希望在终端利率已经达到5.625%的基础上继续加息。在决议公布后的新闻发布会上,美联储主席杰罗姆·鲍威尔(Jerome Powell)表示,如SEP点阵图所示,FOMC委员会一致认为需要将通胀降低至2%的目标水平,并将为此不惜一切代价(Whatever it takes)。

上周,鲍威尔在出席美国众议院金融服务委员会以及参议院银行委员会听证会时,再次重申了目前情形下加息的必要性。他表示,美国远未实现通胀目标,若经济表现符合预期,将对年内再加息两次投下赞成票。他还透露,委员会中绝大多数人认为利率还有一点上升空间。

对此,摩根士丹利在一份研究报告中表示,他们现在判断,7月份加息的门槛比他们最初预期的要低得多,预计美联储下个月将加息25个基点。此前一些美联储观察人士感到困惑,因为政策制定者在维持利率不变的同时,预测仍需要进一步加息以控制通胀。这导致鲍威尔上周试图打消任何认为未来加息是不可能的想法。

大摩还在经济预测中引用了鲍威尔的言论,指出这位“美联储一把手”已经明确表示其观点,即“他是委员会中强烈认为利率应该更高的人之一”。

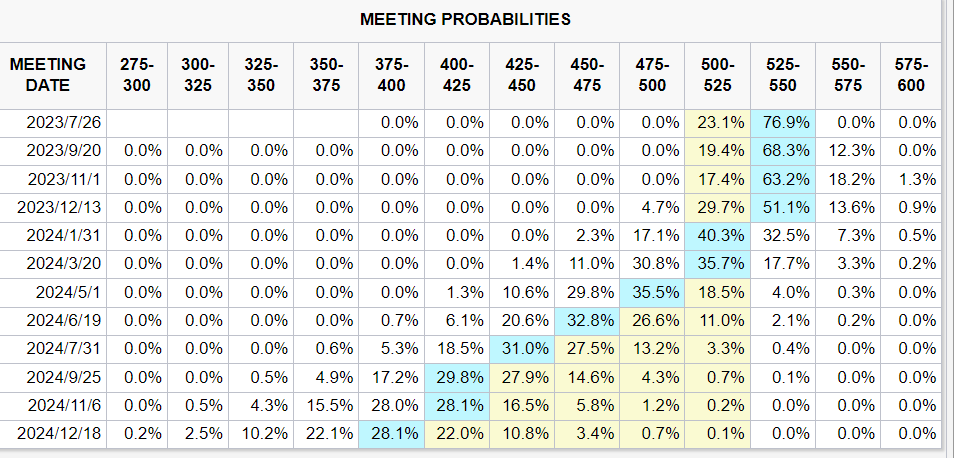

根据CME美联储观察,目前市场定价该行在7月份加息的概率已经来到了76.9%,但并没有对点阵图中的年内第二次加息做出表示,维持年内政策利率上限为5.5%的判断,即年内加息一次,幅度为25个基点。

80%受访者:收益率曲线倒挂将持续至2024年

虽然黄金走势震荡,但是全球央行对黄金的需求并未减弱,代表黄金避险需求将持续为金价筑底。公开资料显示,继2022年破纪录净购买1078吨黄金之后,2023年起全球央行继续大量采购黄金。

对此,世界黄金协会认为,今年的黄金投资需求将继续增长,而黄金的制造需求(包括金饰和科技用金两部分)则将保持相对稳定。2023年全球央行可能将继续大举买入黄金。此外,全球金矿产量和黄金回收量都有可能适度增长。

事实上,尽管全球经济的积极信号逐渐显现,但是经济衰退的隐忧仍在,这也是各国央行的储备黄金时的考量。

一个信号是,被誉为经济衰退的风向标——美国长短期国债收益率倒挂在近期录得新高。数据显示,美东时间本周二早盘,美国10年期国债收益率和2年期国债收益率之差达到97个基点,收益率曲线倒挂幅度达到40多年来最大。

对于正常的利率期限结构来说,债券到期日越长,实际利率越高。但是,自去年7月以来,美国的10年期国债收益率一直低于2年期国债,这通常被认为是对经济衰退迫在眉睫的警告。

在近半个世纪里,收益率曲线倒挂维持较长时间只有1978年8月至1980年5月和1980年9月至1981年10月这两个时期,如果目前的倒挂持续到明年4月,这将是有史以来持续时间最长的一次。

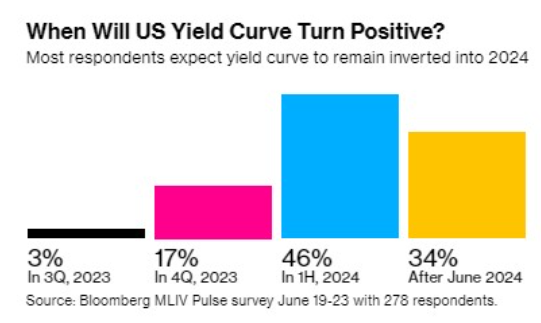

市场也对收益率曲线倒挂在短期内改变的期望不高。根据Markets Live Pulse(MLIV Pulse)的年中调查显示,有80%的受访者预测美国国债收益率曲线的倒挂状态将持续至2024年,这表明过去15个月债券市场的异常波动将持续下去。

金价可能获得长期支撑

有分析人士表示,虽然美国官员尽力“唱多”美国经济,但未来美国经济衰退的风险仍存。当前美国经济数据良莠不齐,除就业指标外,美国其他经济指标均已达到衰退水平,甚至多数指标已经比历次衰退前的平均值差很多。然而,就业表现却异常强劲,明显好于历次衰退前的水平,这种“其他指标很差、就业指标很强”的情况历史上从未出现过,这也意味着美国经济前景变数更大。

此外,知名投行摩根大通也发出警告,称美国经济的衰退将“不可避免”。近日,小摩在投资者报告中指出,虽然近期经济的反弹可能会推迟衰退的到来,但鉴于美联储在过去一年的大幅加息的大部分效应尚未显现,衰退可能无法避免。

在报告中,摩根大通模拟了2023年和2024年可能会出现的四种经济场景,并认为最有可能出现的情况是“温水煮青蛙”(boil the frog)式的衰退——即人们没有对顽固的高通胀采取行动,致使全球经济在2024年陷入低迷。

在这样的情况下,金价可能获得长期支撑。物产中大期货有限公司副总经理、首席经济学家景川表示,预计短期仍将维持震荡局面,中长期看,黄金价格仍有上升空间。他指出,本轮黄金价格的驱动因素没有发生根本改变,近期黄金的波动主要受短期美联储利率政策的牵制,但加息进入尾声已经在所难免,美元短期的反弹影响有限,黄金价格预计将呈现先弱后强走势。

虽然看好后市,但在短期金价疲软的背景下,现在“逢低买入”可能还为时过早。花旗集团策略师在一份报告中表示,技术面低迷可能导致金价跌至每盎司1875美元至1880美元之间,但金价不太可能跌破每盎司1800美元,“我们认为,到2023年年底,价格应该会更加看涨,突破每盎司2000美元,尽管现在‘逢低买入’可能还为时过早。”

·原创文章

免责声明:本文观点来自原作者,不代表Hawk Insight的观点和立场。文章内容仅供参考、交流、学习,不构成投资建议。如涉及版权问题,请联系我们删除。