美国经济数据再次“爆表” 欧央行论坛成鹰派会晤 日本“格格不入”?

6月28日,美联储主席鲍威尔将出席欧洲央行中央银行论坛参加政策小组讨论,一同出席的还有英国央行行长贝利、欧洲央行行长拉加德、日本央行行长植田和男。值得注意的是,在上述四位各国央行一把手中,有三位在近期都表达过鹰派观点。

当地时间6月27日,美国公布多项经济数据,均超预期。

经济数据强劲 美股全线收涨 利率倒挂收窄

消费方面,美国6月谘商会消费者信心指数录得109.7,创2022年3月以来新高,近期强劲的劳动力数据提振的消费者信心。制造业方面,美国5月耐用品订单月率录得1.7%,好于预期的-1%,同时美国6月里奇蒙德联储制造业指数公布为-7,同样强于预期的-12,并好于所有经济学家预期,代表美国制造业活动正在逐渐扩张。

房地产方面延续亮眼表现,美国4月FHFA房价指数月率上升了0.7%,美国5月新屋销售总数年化达76.3万户,而美国4月S&P/CS20座大城市房价指数年率则公布为-1.7%,大幅好于预期的-2.6%。

一系列靓丽的数据也提振了美股,三大指数均于该交易日内录得上涨。其中,道琼斯指数上涨0.6%,标普500指数上涨1.1%,而纳斯达克指数则上涨1.6%。此前,由于近期内支撑美股的科技板块资金外流,该市场一度表现不佳。

就连备受关注的美国10年期国债收益率和2年期国债收益率之差也一度收窄至3个月低位,报99.6基点。美国国债的收益率曲线倒挂通常被认为是对经济衰退迫在眉睫的警告,而根据近期公布的Markets Live Pulse(MLIV Pulse)的年中调查,有80%的受访者预测美国国债收益率曲线的倒挂状态将持续至2024年。

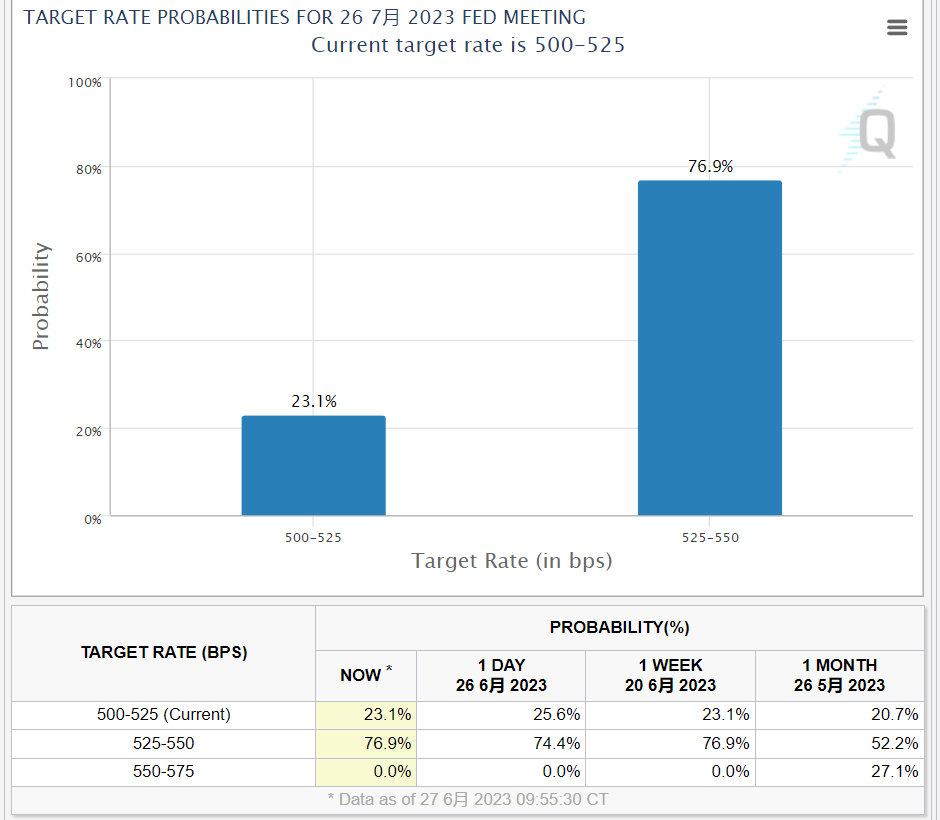

强劲的数据支撑美联储在7月进行加息的决心。根据CME美联储观察最新数据,市场定价7月加息的概率较上一日又有所提升,达76.9%,和一周前数据持平。

今日,美联储主席鲍威尔(Jerome Powell)将出席欧洲央行中央银行论坛参加政策小组讨论,一同出席的还有英国央行行长贝利(Andrew Bailey)、欧洲央行行长拉加德(Christine Lagarde)、日本央行行长植田和男(Kazuo Ueda)。值得注意的是,在上述四位各国央行一把手中,有三位在近期都表达过鹰派观点。

美联储:通胀治理卓有成效 强劲经济数据为加息兜底

在美国火热的劳动力和房地产数据的刺激下,上周,鲍威尔在出席美国众议院金融服务委员会以及参议院银行委员会听证会时,再次对目前情形下加息的必要性进行强调。他表示,美国远未实现通胀目标,若经济表现符合预期,将对年内再加息两次投下赞成票。

加息两次的判断基于美联储最新公布的SEP点阵图。根据点阵图决议,美联储对今年年末的利率预测中值大幅上调至5.625%,这代表美联储将在年内未来的四次会议中,至少加息两次。根据摩根士丹利预测,在众多票委中,鲍威尔正是“委员会中强烈认为利率应该更高的人之一”。

目前来看,美联储的通胀治理已经卓有成效。根据美国上周公布数据,5月美国总体CPI同比上升4%,为2021年3月以来最小同比涨幅,连续11个月下降,远低于去年6月达到的峰值9.1%。该数据公布后,美联储按下加息暂停键,将政策利率上限维持在5.25%。

欧洲央行:需要长期对抗价格的上涨

欧洲央行对通胀的治理同样艰辛。公开数据显示,该行已经在过去一年间将政策利率累计上调400个基点,持续的货币政策加压已经使欧元区的经济大幅放缓。根据近期公布的S&P Global综合采购经理人指数,受到工业生产下滑严重打击,欧元区6月经济活动已降至5个月来低点。另外,欧元区服务业最近一段时期的增长也逐渐陷入停滞,有经济学家已经警告衰退可能。

当地时间6月27日,拉加德在欧洲央行年度经济论坛上表示,当前欧元区的通胀已经进入新阶段,高通胀可能会持续一段时间,欧元区需要长期对抗价格的上涨。拉加德认为,目前欧元区面临的最大问题在于最初由能源引发的短暂通胀已经渗透到更加广泛的经济领域,并且可能会继续存在,且由于生产率增长低于预期,欧洲各企业劳动力成本压力较高,劳动力工资上行压力较大。

根据欧元区利率市场定价,市场预计欧洲央行还将在今年加息两次,每次25个基点,和美联储一致。

英国央行:除了继续加息 似乎找不到其他办法

英国央行方面,该行在本月22日刚刚宣布了自2021年12月以来的连续第13次加息,将基准利率从4.5%上调至5%,直接上调了50个基点,并宣布,如果有证据表明通胀压力持续,未来将需要进一步收紧货币政策。

英国的通胀治理堪称“地狱级”。在经历了长时间的货币紧缩之后,英国5月消费物价指数同比仍达8.7%,显著高于预期。此外,5月份的核心通胀不仅没有下降,反而从上个月的6.8%进一步升至7.1%,创下1992年以来的最高水平。

对此,英国央行除了继续加息,似乎找不到更多更好的办法。根据机构调查数据,英国央行在第三季度还将加息两次,分别于8月3日以及9月21日将利率各上调25个基点,三季度终端利率在5.5%,高于此前预期。

贝利曾在利率决议公布后表示,经济好于预期,但通胀仍然过高,需要处理这个问题。如果现在不提高利率,那么日后会更糟糕。他的这一决策还得到政界支持,利率决议公布后,英国财政大臣亨特(Jeremy Hunt)表示,将支持英国央行的政策措施。此前,他曾明确指出,如果能够实现通胀目标,哪怕经济陷入衰退也是可以接受的。

日本央行:坚持宽松 不动如山

和其他三位同僚稍显“另类”的是,自从今年5月植田和男上任日本央行行长伊始,这位实用派货币政策领导人就一直延续着其前任黑田东彦的超宽松货币政策,与之对应的则是日经225指数在去年至今的高光表现。

虽然外界对包括YCC政策在内的一系列宽松措施的坚持表示怀疑,但日本央行却在该问题上始终不动如山。根据本周一发布的日本央行审议委员会6月会议摘要显示,该行将延续其宽松的货币政策,维持政策利率不变,同时不会对YCC政策做出调整。

植田和男认为,当前经济不确定性仍非常高,持续、稳定实现2%的物价上涨目标“还需要时间”。和上述三国不同的是,植田在此处所指“将物价上涨目标维持在2%”,表示日本央行目标为将该国通胀率持续维持在2%之上,刺激通胀。根据日本厚生劳动省4月的初步统计结果显示,扣除物价上涨因素后,实际工资同比下降3.0%,连续13个月同比减少。

从这个角度来看,日本已经成为主要发达国家经济体中,维持宽松货币政策的,最后的武士。

·原创文章

免责声明:本文观点来自原作者,不代表Hawk Insight的观点和立场。文章内容仅供参考、交流、学习,不构成投资建议。如涉及版权问题,请联系我们删除。