时隔不到一年苹果再发债 最高期限30年!超美国国债108个基点

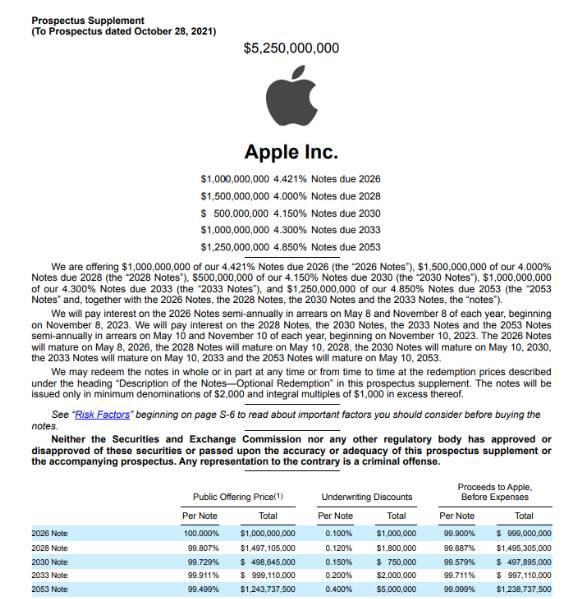

根据苹果官网披露文件显示,苹果此次将分五个系列发行债券,发债规模将达52.5亿美元。有知情人士表示,债券最长期限或为30年期,其收益率或将比30年期美国国债高出108个基点。

本周美国关键通胀数据即将公布之际,大量借款人希望能在此之前筹集资金,令人意外的是,作为科技公司的苹果(Apple Inc.)这次也下场了。据悉,当地时间周一,苹果已进入了美国蓝筹股债券市场。

苹果此次将发五个系列新债,最高期限长达30年,超美国国债108个基点

根据苹果官网披露文件显示,苹果此次将分五个系列发行债券,发债规模将达52.5亿美元。有知情人士表示,债券最长期限或为30年期,其收益率或将比30年期美国国债高出108个基点。这已经较苹果最初拟定的收益率要低,最初拟定是高出美国国债约135个基点。

苹果作为全球市值最高的科技巨头,是目前公司债市场中评级最高的公司之一,穆迪和标普授予苹果的评级分别为AAA/稳定和AA+/稳定。

苹果上一次发债是在2022年8月份,规模为55亿美元,发行所得用于股票回购和股息支付。

时隔不到一年,苹果再发新债。而此次苹果计划将其发行所得收益用于一般公司用途。知情人士表示,可能包括股票回购、股息支付、营运资金、资本支出、收购和偿还债务。

此前苹果在其3月公布的财季业绩中披露,将于期内向股东回馈230亿美元现金,包括支付37亿美元股息以及回购191亿美元股份(或1.29亿股)。此外,在公布业绩之际,董事会再批准900亿美元的股份回购授权,而且该公司还将股息提高4%,至每股0.24美元。债务方面,苹果一年内应偿付的附息债务为125.74亿美元,长期附息债务为1,499.27亿美元。

有媒体称,苹果决定发行数十亿美元的新债更多是为扩大现金流而非运营需求。此次五个系列的债券发行将进一步有利于公司实现净现金中性的目标。

景顺(Invesco)首席固定收益策略师兼宏观研究主管罗伯·沃尔德纳(Rob Waldner)在交易定价前表示,这笔交易将受到市场的欢迎。 “我们已经看到对高质量固定收益的大量需求。”

其他公司也在发债!美国本周高级债券规模将超300亿美元

本周三和周四美国将公布 CPI 和 PPI 数据,部分企业希望赶在数据公布前筹集资金。仅本周一就有11家公司发行新债,规模达225.5亿美元。T-Mobile和默沙东(Merck & Co. Inc.)也分别发行了35亿美元和60亿美元的债券。

有媒体调查统计,随着公司债市场出现企稳迹象,本周美国高级债券的发行规模将达到 300 亿至 350 亿美元。

此外,Apple 是第二家在公布财报后发行债券的大型科技公司。Facebook母公司Meta Platforms Inc. 上周发行了其第二次债券,共筹集了85亿美元。

鹰瞻声明:本文内容仅供参考,不构成个人投资及操作建议。特别提醒,文章均为原创内容,未经允许不得转载。

·原创文章

免责声明:本文观点来自原作者,不代表Hawk Insight的观点和立场。文章内容仅供参考、交流、学习,不构成投资建议。如涉及版权问题,请联系我们删除。