Q2增收又增利 美银还有什么烦恼?

当地时间7月18日,美国银行(下称“美银”)发布2023年第二季度业绩报告,营收利润均超预期,客户贷款、投资银行等业务部门的表现也好于预期。

当地时间7月18日,美国银行(下称“美银”)发布2023年第二季度业绩报告,营收利润均超预期,客户贷款、投资银行等业务部门的表现也好于预期。

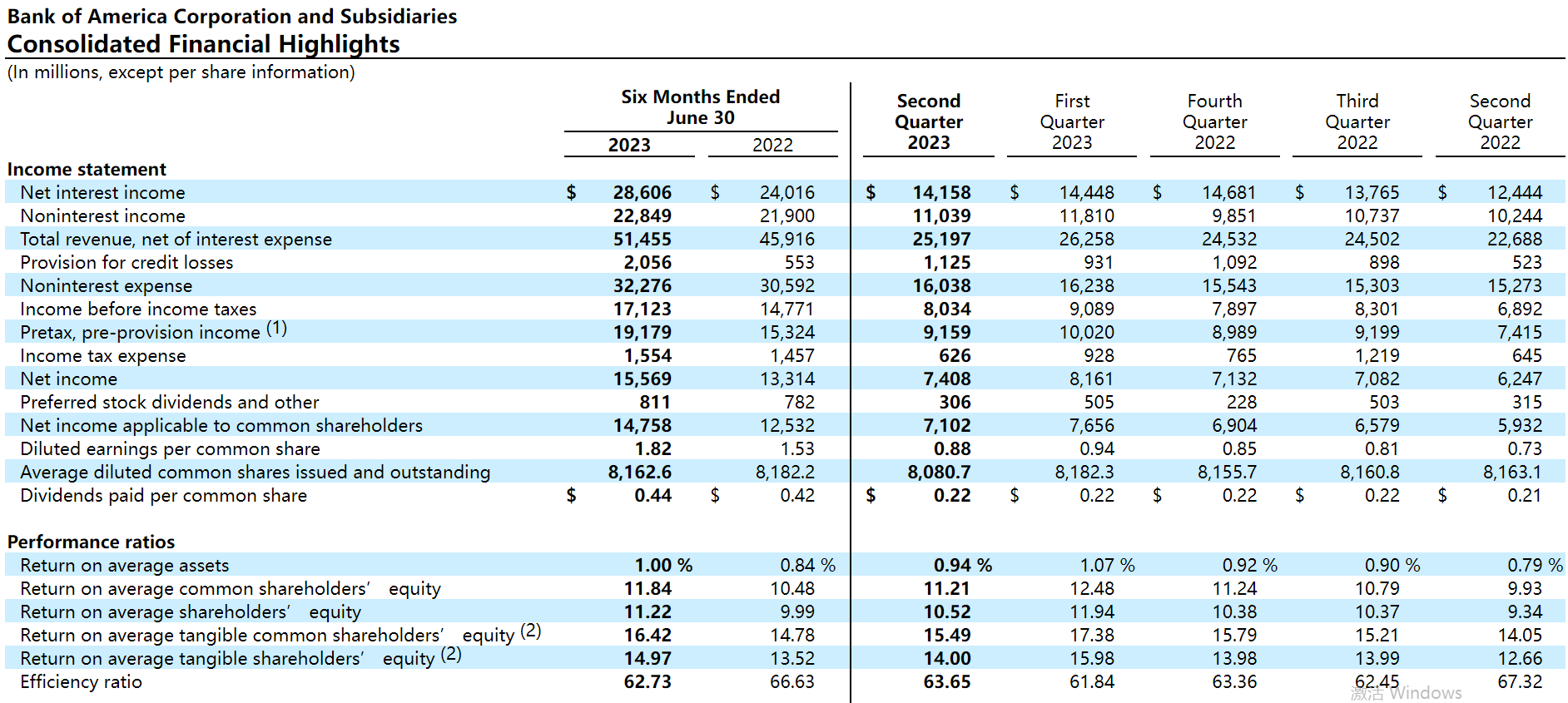

具体来看,美银二季度营收为253.3亿美元,同比增长11%,市场预期为250.5亿美元。利润为74亿美元,同比增长19%。每股收益88美分,市场预期84美分。

投资银行业务表现亮眼,信贷损失准备金同比大幅增长

分业务来看,投资银行业务表现亮眼,净利润飙升76%,达到27亿美元。该公司表示,收益增长是由利息支付和租赁收入增加推动的。

另一表现出色的是该银行的销售和交易收入,这部分收入增长3%,达到43亿美元,超出预期。固定收益、货币和大宗商品交易收入较上年同期增长7%,达到27亿美元。“我们拥有非常强大且有弹性的存款基础,我们在世界各地为企业客户进行大量资金转移,” 首席财务官阿拉斯泰尔·博思威克(Alastair Borthwick)谈到该公司交易业务时表示,“本季度(该业务)的表现非常出色。”

在消费者的财务健康状况的支撑下,美银的消费者银行部门收入增长了15%,达到105亿美元。但美银第二季度的全球并购(M&A)活动同比下降36%。

自硅谷银行事件发生后,美国国内各大银行的存款成了分析师和投资者关注的焦点。

二季度美银的存款环比下降1.7%至1.88万亿美元,市场预期为下降3%。其平均存款余额环比下降180亿美元,即1%,至1.9万亿美元。美银的此外,信贷损失准备金为11.3亿美元,较去年同期的5.23亿美元大幅增加,这说明美银正在为不良信用卡贷款做准备。

支出方面,该银行本季度的总支出为160亿美元,包括约2.76亿美元的诉讼费用。其中最大的一笔是,美银上周支付的2.5亿美元的罚款和赔偿。这笔支出用以解决该银行面临的包括向客户双重收取费用、扣留承诺的信用卡福利以及未经客户授权开设账户等指控。

资本状况较为强劲。普通股一级资本比率为13.2%,高于去年同期的12.2%。截至2023年6月30日,每股账面价值为32.05美元,而一年前为29.87美元;每股有形账面价值为23.23美元,高于去年同期的21.13美元。

美银净利息收入正在承压

随着美联储提高利率以抑制顽固的通胀,美国银行等银行因向客户收取更高的利率而受益。美银二季度的净利息收入(NII),即银行向储户支付的利息与银行从贷款和投资中赚取的利息之间的差额,比去年同期增长了14%,达到142亿美元,这一数值略低于分析师的预期。美银预计全年NII将增长8%,达到约570亿美元。

首席执行官布莱恩·莫伊尼汉(Brian Moynihan)在一份声明中表示:“我们继续看到美国经济健康发展,增长速度放缓,就业市场富有弹性。我们各项业务的客户增长和客户活动持续增加,扩大了利率上升带来的有利影响。”

然而,随着客户将现金从无息账户转移到利率更高、收益率更高的账户,美国的银行存款成本正在上升。

而美银披露的数据也在佐证者这一趋势。今年上半年,美银的利息支出(即支付给客户的金额)的增长速度是利息收入的两倍。据悉,现在美银的企业客户将60%的现金存入计息账户,而一年前这一比例才30%。

穆迪金融机构集团高级副总裁大卫·范格(David Fanger)表示:“美银第二季度业绩继续受益于利率上升,但随着客户继续寻求更高的收益率,该行的净息差面临的压力会越来越大。”

除此之外,美银庞大的债券投资组合(包括政府债务和抵押债券)也在拖累其净利息收入增长的能力。

三年前,美银在债券交易价格处于历史高位且收益率较低的情况下,向债券市场投资了约6,250亿美元存款。今年二季度,其债券投资组合的未实现损失为1,100亿美元,较第一季度的1,030亿美元有所扩大。迄今为止,美银的未实现损失水平是全美银行中最高的,与摩根大通和其他大型竞争对手相比也是如此。

受此影响,尽管信用卡等高收益贷款出现大幅增长,但美银的利息收入增长速度仍无法与摩根大通等同行相比。摩根大通上周公布的数据显示,其二季度净利息收入大幅增长44%,带动利润飙升67%。

·原创文章

免责声明:本文观点来自原作者,不代表Hawk Insight的观点和立场。文章内容仅供参考、交流、学习,不构成投资建议。如涉及版权问题,请联系我们删除。