港股打新|佳鑫国际IPO:全球第一产能钨矿

佳鑫上市要是能踩在钨价的强势区间,那估值讲故事的空间会更大。

佳鑫国际,8月11日刚过港交所聆讯,准备在香港主板挂牌,中金独家保荐。

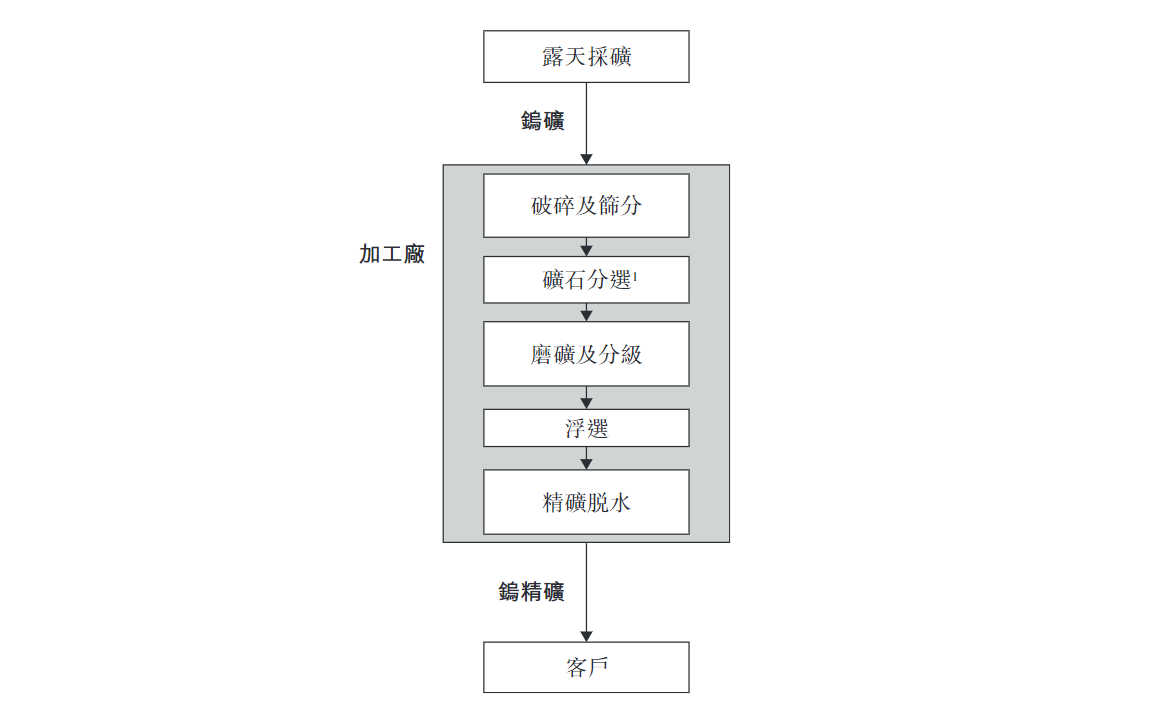

公司成立于2014年8月,注册地在香港,创始人是61岁的刘力强(广东汕尾人)。核心资产是哈萨克斯坦的巴库塔钨矿——全球第四大WO3矿产资源量钨矿,单一矿山设计产能全球第一。

简单点说,这是个货真价实、能拿出来在全球矿业圈炫耀的大矿。

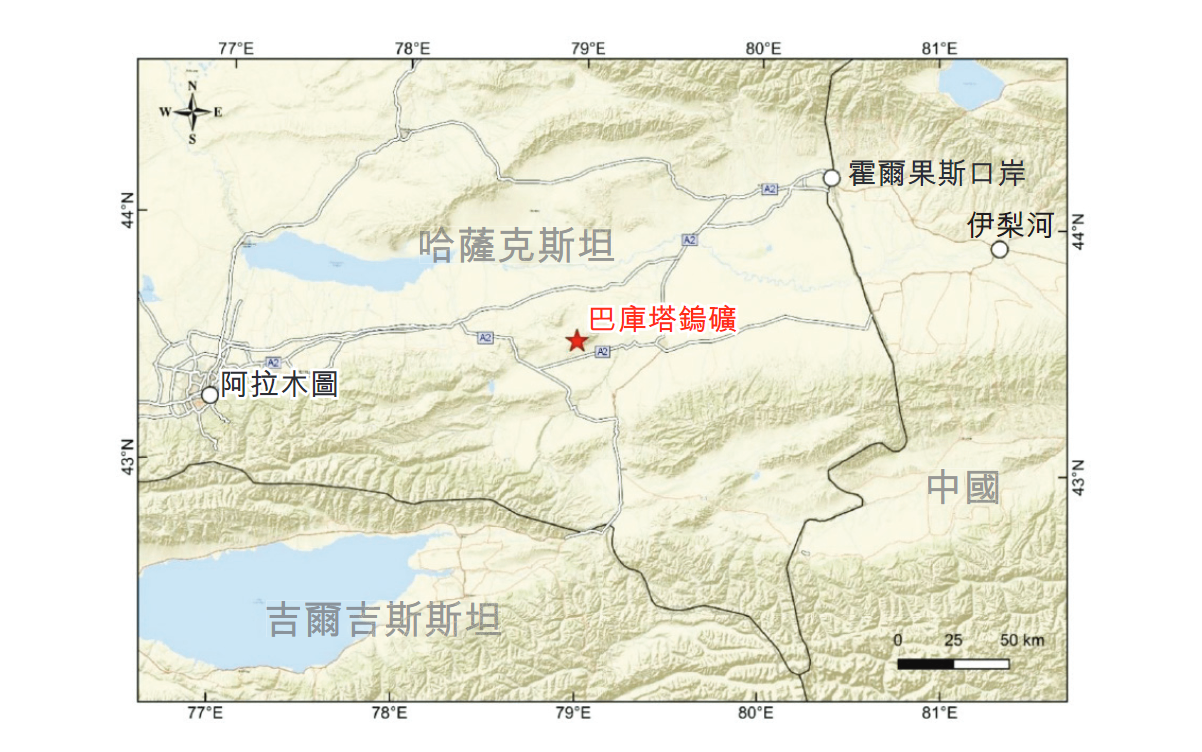

先看资源盘子:截至2024年底,JORC规则下,巴库塔的资源量1.095亿吨,平均品位0.211%,折合WO3约23.15万吨;可信储量7030万吨,品位0.206%,折合14.45万吨。地理位置算优等生,离阿拉木图和霍尔果斯口岸不远,铁路就在北边20公里,水电现成且便宜——这对重资产的矿业来说是命门级配置。

巴库塔的行业地位不只是数据好看。

它是中国境外最大的在建钨精矿项目,放眼全球同类矿山,不仅稀缺,还卡在一个很巧的时间点:钨这种稀有金属是硬质合金、军工、新能源的重要原料,中国储量占全球一半,产量全球第一,但政府管控出口配额+产量下行(2023年6.34万吨,预计2028年5.54万吨),海外优质矿山的战略价值正在放大。

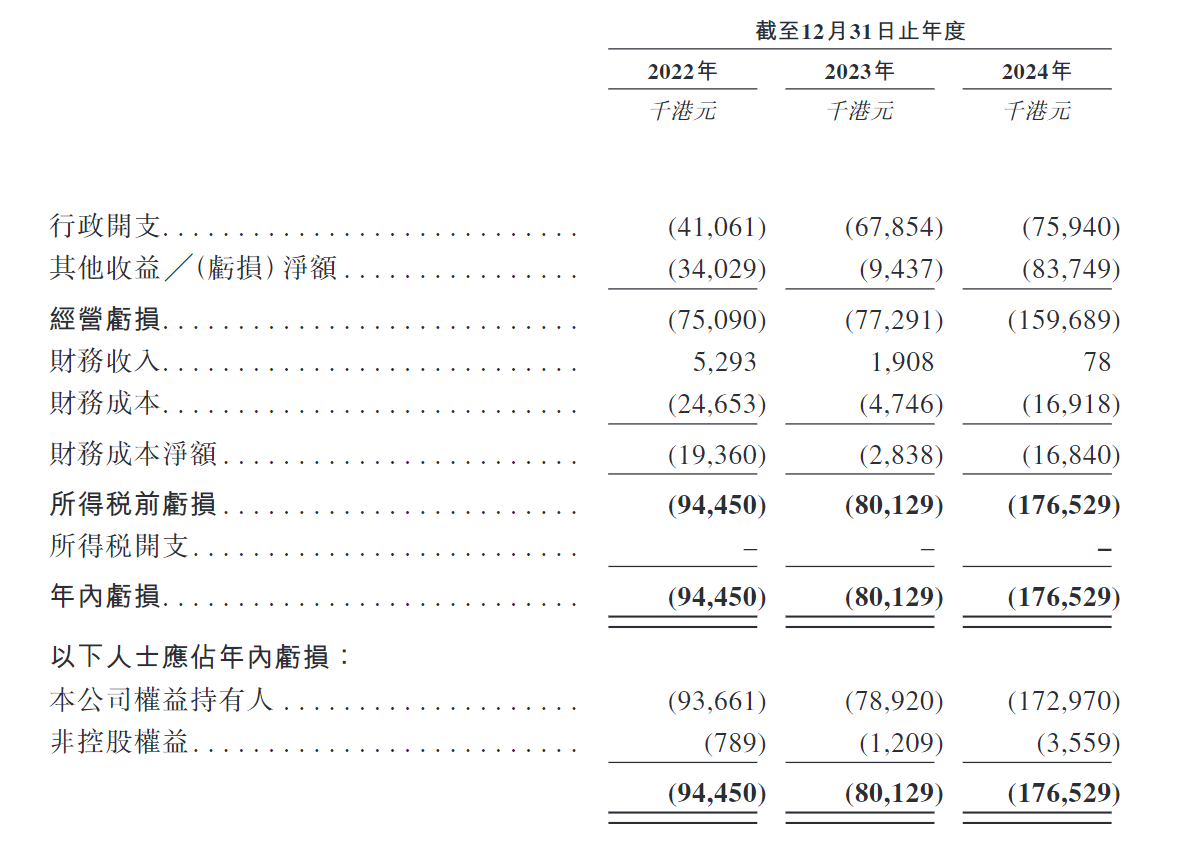

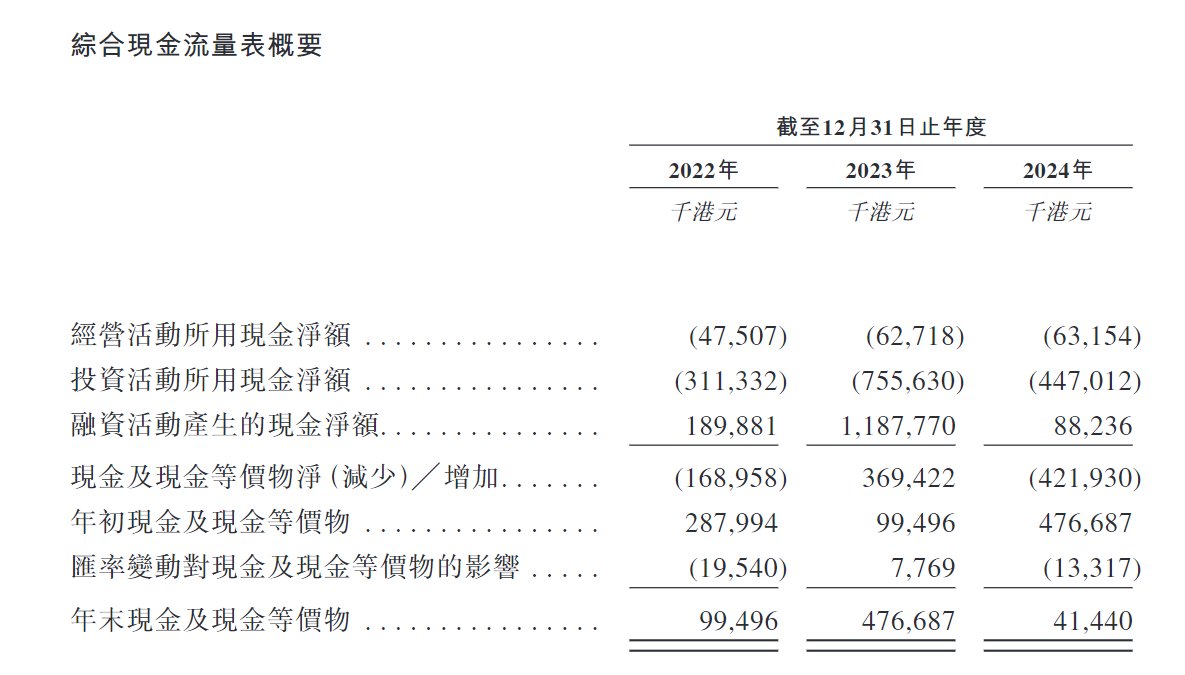

财务端看,佳鑫国际这几年都是典型矿山开发周期:前期烧钱,2022-2024年净亏损0.94亿、0.8亿、1.77亿港元。2025年上半年开始见到收入——1.26亿港元,毛利0.18亿,亏损收窄到700万,经营现金流转正0.16亿。

不过营运资本吃紧,截至2025年2月底,账上现金只有2710万港元,流动负债高达4.6亿,净负债3.4亿。

换句话说,上市圈钱是刚需,否则项目推进压力大。

股东阵容相当豪华:创始人刘力强的儿子刘子嘉全资拥有的恒兆持股43.35%,江西铜业香港持股41.65%(母公司就是A+H股的江西铜业),中铁建国投(香港)持股10%,中国土木工程集团(中铁建全资子公司)通过中土香港持股5%。

典型国企上游+民企下游,配置有点东西。

融资历史上,佳鑫国际在2021-2023年累计完成3轮融资,拿到8.08亿港元资金。2023年5月,在引入中土香港投资后,投后估值达到16.45亿港元。

对比这个估值和现在的行业环境,如果上市定价合理,加上产能兑现预期,可能会吸引一批资源股投资者进场。

跟同行比,厦门钨业等国内龙头已经形成“矿+加工+下游”的一体化体系,而佳鑫国际更像是单矿资源兑现型。优势是矿大、品位稳定、产能设计顶级,劣势是现金紧张、要靠资本市场续命。

行内都知道,这类资源股的股价波动很吃钨价周期,周期顺的时候利润弹性吓人,周期逆的时候能不能撑住,就看股东和融资能力了。

顺手瞄了一眼钨精矿报价,今天又小幅上行了几个点。佳鑫上市要是能踩在钨价的强势区间,那估值讲故事的空间会更大。

结论很清晰:佳鑫国际是少数手握世界级钨矿、且即将进入商业化阶段的港股标的,资源稀缺性毋庸置疑,上市主要是为产能落地输血。

核心要盯两个点——钨价走势和项目产能释放节奏。只要产能按计划推进,在钨供给趋紧的趋势下,Cris估计它的估值弹性不会小。

Ps:资源股的机会从来不等人,尤其是像钨这种既有周期波动、又受政策影响的品种。

想第一时间收到消息的朋友,点个关注就对了,咱们一起守株待兔,等风来。文章来源:港股打新|佳鑫国际IPO:全球第一产能钨矿

原创不易,希望大家多多点赞转发,Cris先行拜谢了!

考虑港美股打新但没准备好港美股账户的朋友,或者想交流经验的朋友都可以添加微信交流⬇️

·原创文章

免责声明:本文观点来自原作者,不代表Hawk Insight的观点和立场。文章内容仅供参考、交流、学习,不构成投资建议。如涉及版权问题,请联系我们删除。