三大利空令金价冲高失败 已有部分黄金多头离场

虽然分析师普遍认为,黄金市场已经进入季节性强势点,但他们也认为,未来想要冲破历史高点,也将面临不小困难。

11月20日,现货黄金日内跌0.04%,目前交投于1979.86美元/盎司。

上周金价未能站上2000美元 市场仍押注美联储不会加息

上周,关键数据接连出炉,美国就业、通胀两大数据均遇冷,美联储加息结束预期再度上行,美债暴跌。市场的一系列表现点燃了黄金多头,现货黄金金价在上周反弹升势凌厉,但最终还是未能站上2000美元大关。

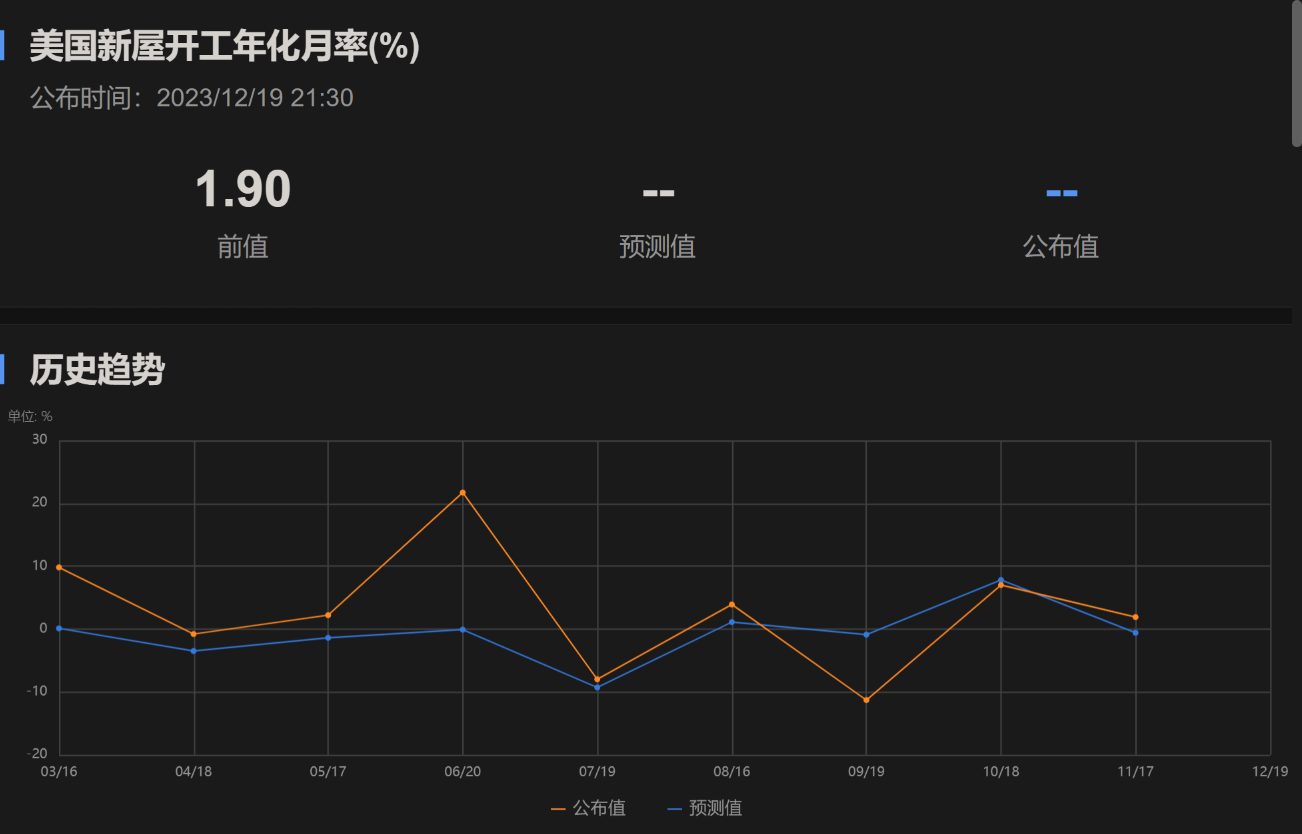

分析师认为,上周五美国10月房地产公布强劲数据,遏制了金价上行。根据美国人口普查局公布的月度数据显示,美国10月新屋开工率较9月份修正后的3.1%增长1.9%,而建筑许可证同期增长1.1%,此前的数据为下降4.5%。

上周五尾盘时刻美联储多位官员出来放鹰。波士顿联储主席柯林斯表示,虽然观察到有证据表明金融状况仍然有利于美联储,并对最近通胀降温表示欢迎,但是,对于她而言,不会轻易放弃进一步的紧缩政策。

芝加哥联储主席古尔斯比则称,通胀是我们关注的重点,虽然数据有所改善,但仍然过高,我们将尽一切努力打败通胀。旧金山联储主席戴利也表示,不确定通胀是否能达到2%的目标,宣布战胜通胀为时尚早,央行政策辩论现在集中在什么构成足够的限制,以及维持这种立场多久上。

还有分析师对美国“疲软”的就业数据表示怀疑。桑坦德银行分析师Stephen Stanley在一份报告中说,失业救济金申请人数的意外上涨是一个离群值,“除非每周数据的趋势开始一致地朝一个方向堆积起来,否则最好忽略它”。

Stanley继续称,汽车工人罢工造成的“适度失真”仍然会对数据造成污染,而每年这个时候的数据往往会出现波动。“我会将今天的增加放在这种背景下来看待,在看到下周的数据之前,我不会对此做过多解读。”

尽管如此,市场仍然押注美联储在12月会议上不会继续加息。根据CME“美联储观察”:美联储12月维持利率在5.25%-5.50%区间不变的概率为100%。到明年2月维持利率不变的概率为100%。到明年3月累计降息25个基点的概率为30%,维持利率不变的概率为70%。

金价冲高仍有困难 澳新称美大选不会对政策路径产生影响

展望后市,虽然分析师普遍认为,黄金市场已经进入季节性强势点,但他们也认为,未来想要冲破历史高点,也将面临不小困难。

知名外汇分析网站Forexlive.com首席货币策略师Adam Button表示,黄金市场突破2000美元/盎司的时机已经成熟。不过,他补充说,市场可能需要看到疲软的经济数据才能产生可持续的动力。他还表示:“美联储将坚持比实际需要更长的时间,但这只是意味着他们将不得不进行更大幅度的降息,我认为这些预期正在支撑金价。”

德国商业银行大宗商品分析师Barbara Lambrecht也表示,虽然美联储不太可能在12月加息,但她也预计不会很快降息,这限制了金价的上行潜力。Lambrecht还称:“黄金市场的复苏不太可能持续下去,”她表示。“我们预计金价将在明年年中持续突破2000美元大关。”

根据最新的CFTC持仓报告,截至11月14日当周,COMEX黄金投机者将净多头头寸减少12,576手头寸,至92,660手;COMEX白银投机者净多头头寸增加7,353手头寸,至9,584手;COMEX铜投机者净空头头寸增加3,799手头寸,至11,576手。数据表明,已经有部分黄金多头开始离场。

对于美联储未来的政策路径,澳新银行的经济学家马丁表示,美国经济预计将在2024年放缓,但软着陆似乎是有可能的。随着财政刺激的作用减弱,美联储激进紧缩政策的影响将在明年显现出来。预计美国明年的GDP平均增长率为1.1%,低于2023年预计的2.4%。他还称,2024年美国总统大选不太可能对经济增长或政策安排产生实质性影响,预计美联储可能会在第三季度开始降息。

高盛则在今晨最新的研报中指出,预计美联储在明年三季度开始调整缩表速度。高盛表示,预计FOMC将在2024年第三季度左右开始考虑改变缩表速度,并在2025年第一季度完成缩表,关键的风险是是债务供给的增加导致中介瓶颈,进而迫使美联储提前停止缩表。

根据最近的几次会议纪要显示,美联储的鹰派和鸽派论述的数量大致相同。分析师称,即使经济增长仍低于平均水平,通胀也可能处于足够高的水平,迫使美联储在明年大部分时间里都维持利率不变。也有分析师认为,可能只有美国经济出现非常严重的下行,而且核心PCE平减指数降至2.5%附近,美联储才会考虑降息。

·原创文章

免责声明:本文观点来自原作者,不代表Hawk Insight的观点和立场。文章内容仅供参考、交流、学习,不构成投资建议。如涉及版权问题,请联系我们删除。