港股打新|蓝思科技:折价25%+中信保荐+果链龙头+出海,Buff拉满!

招股前公司放定心丸,称公司订单没有受关税影响,管理层还是相当靠谱。

先恭喜椰子水吃到肉的兄弟们了,周末就看到了钟睒睒入局的消息。几十个点对首富来说是洒洒水,估计还会持有,在车上的系好安全带。

上周公布了一个消息,6月最后一周递表数量创下年内峰值——32家企业递表,8家新股上市,10家进入招股阶段。不愧为IPO之夏。而且其中有很多都是A+H的,内地企业贡献了港股IPO数量的95%和集资总额的96.7%。

今天也给大家带来一家A+H龙头——全球消费电子精密结构件市占率第一(13.0%)+智能汽车交互系统市占率第一(20.9%)的蓝思科技,客户包括苹果、特斯拉、小米等头部品牌,中信独家保荐。

一、公司简介

蓝思科技,成立于2006年,以科技创新为核心、以智能智造为驱动,作为业内领先的智能终端全产业链一站式精密制造解决方案提供商,在消费电子和智能汽车领域积累了深厚的技术和能力,并拥有强大且全面的平台化能力,赋能公司拓展到新的业务领域,公司成为行业内首批承接人形机器人及AI眼镜/XR头显关键核心部件量产及整机组装的企业之一。

根据弗若斯特沙利文报告,于2024年按收入计:

蓝思科技在全球消费电子精密结构件及模组综合解决方案中排名第一,市场份额达13.0%;

蓝思科技在全球智能汽车交互系统综合解决方案中排名第一,市场份额达20.9%。

作为果链的一份子,蓝思本次上市的目的是为了开展全球化增量。

在招股书中,公司称,将从战略上拓宽全球业务版图,确保贴近主要客户,并降低物流成本。

拓展的地点也很明确——越南和泰国。蓝思将在越南和泰国设立智能终端结构件(包括智能手机及电脑产品)以及智能汽车及驾驶舱产品生产线。预计泰国的新生产线将于2025年底开始运作,并于2026年逐步扩大生产;越南的新生产线则于2025年底逐步开始运作,并于2026年逐步扩大生产。

另一方面,蓝思还在积极拓展除了果链以外的价值增量。

据招股书披露,蓝思来自苹果的销售占比正在进一步降低。2022年-2024年,公司对最大客户的销售额分别占收入的71.0%、57.8%及49.5%、下降的原因在于拓展客户基础、扩充产品以及沿价值链纵向扩展。其预计,2025年来自该客户的收入贡献占公司总收入的比例将少于50%,未来收入来源将进一步多元化。

全球化建生产线要烧钱,丰富产品增量,积压果链销售占比要吞钱,一正一负,留给蓝思的似乎只有二次上市这条路。

二、财务状况

|

指标 |

2022年 |

2023年 |

2024年 |

变动趋势 |

|

营业收入 |

466.99亿元 |

544.91亿元 |

698.97亿元 |

年复合增长率 22.34% ↑ |

|

归母净利润 |

24.48亿元 |

30.21亿元 |

36.24亿元 |

年复合增长率 20.8% ↑ |

|

毛利率 |

18.30% |

15.58% |

14.57% |

连续三年下滑 ↓ |

|

净利率 |

5.40% |

5.58% |

5.26% |

整体波动,2024年小幅回落 |

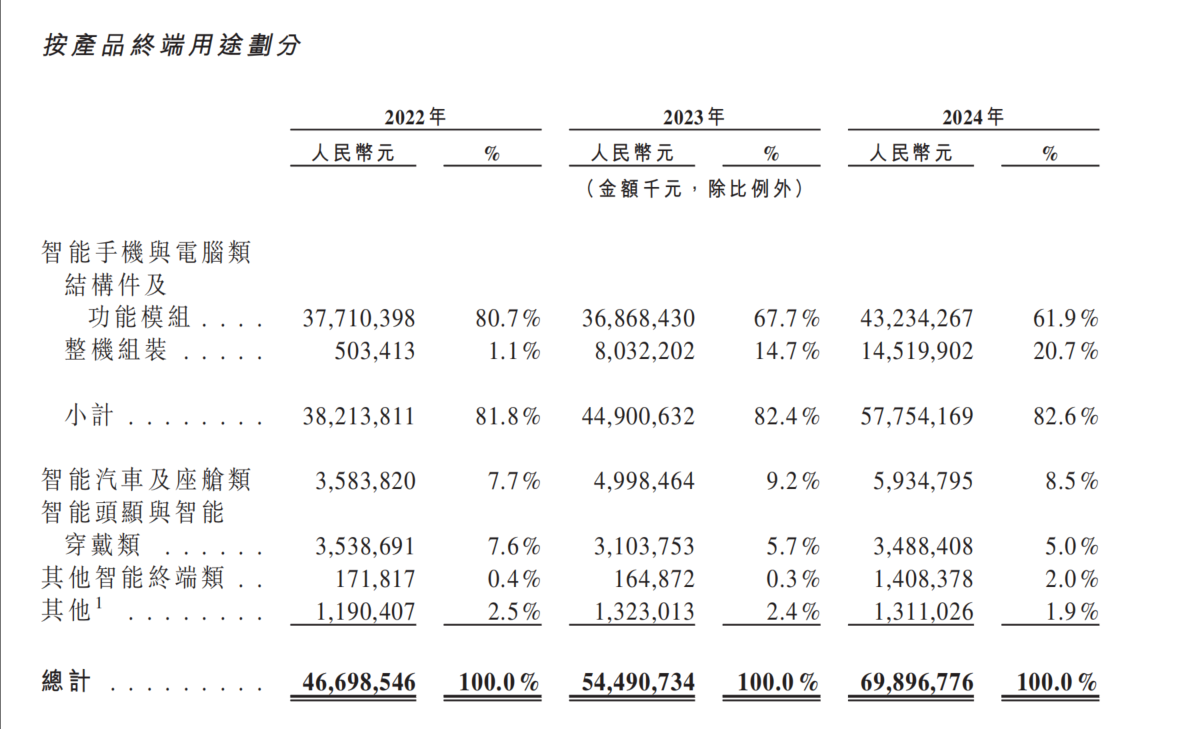

近三年,公司的财务状况相对稳健,营收和归母净利润年复合增长率都在20%以上。但毛利率受消费电子竞争加剧及整机组装业务扩张影响,从2022年18.3%降至2024年14.6%。

业务亮点:人形机器人业务2024年收入14.08亿元,增速超750%;智能汽车业务收入59.35亿元(占比8.5%),东南亚产能2025年投产。

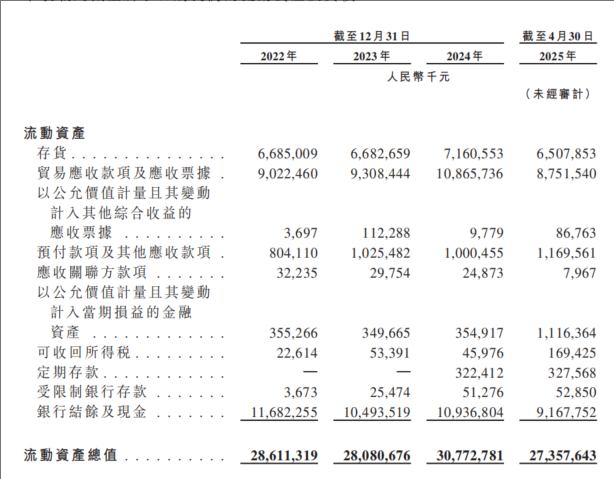

资产质量方面,固定资产达363.79亿元(占资产44.9%),2024年计提减值损失1.93亿元,重资产模式加剧减值风险;资产负债率优化至39.95%(2024年),较2022年(43.35%)显著下降。

现金流稳健:2024年经营活动现金流108.9亿元,账上现金109.4亿元,偿债能力稳健。

总体来看,公司的财务状况不错,只是由于业务转型,毛利率受到影响,好在留住了充足的现金流,抗风险能力较强。

三、发行核心信息与市场定位

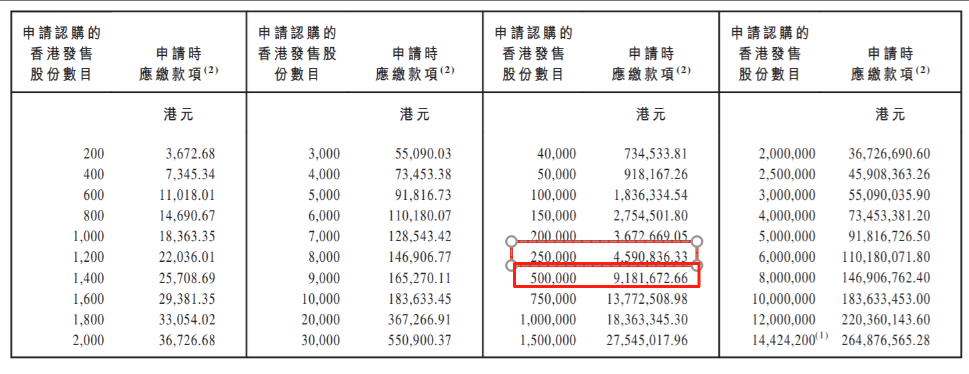

发行价:17.38-18.18港元/股,每手200股,入场费3672.68港元。

募资规模:全球发售2.62亿股(含15%超额配售权),募资净额约45.9亿港元(按中位数17.78港元计)。

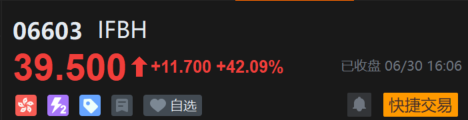

估值:发行后总市值953.55亿港元(上限定价),对应2024年静态PE约24.1倍(A股PE 29.2倍)。

AH折价率:截至6月30日收盘,蓝思科技A股最新价为22.21元,港股如按最高发行价按18.18港元(约16.59元人民币)计,较A股折价约25%。

25%的水位只能算标配,不算高。

募资用途:48%将用于丰富与扩展产品及服务组合;约28%用于扩大海外业务布局;约14%用于提升垂直整合智能智造能力;以及约10%用作营运资金及其他一般企业用途。

时间表:

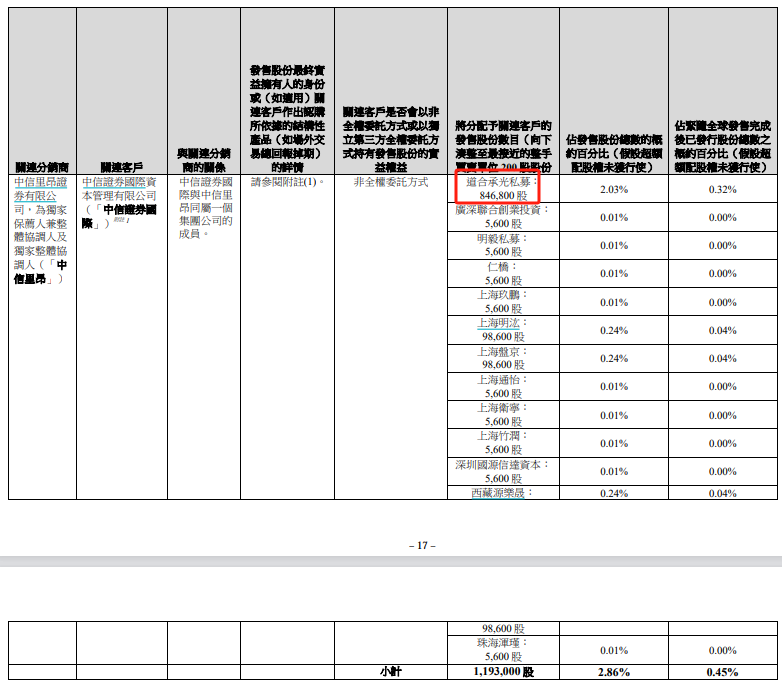

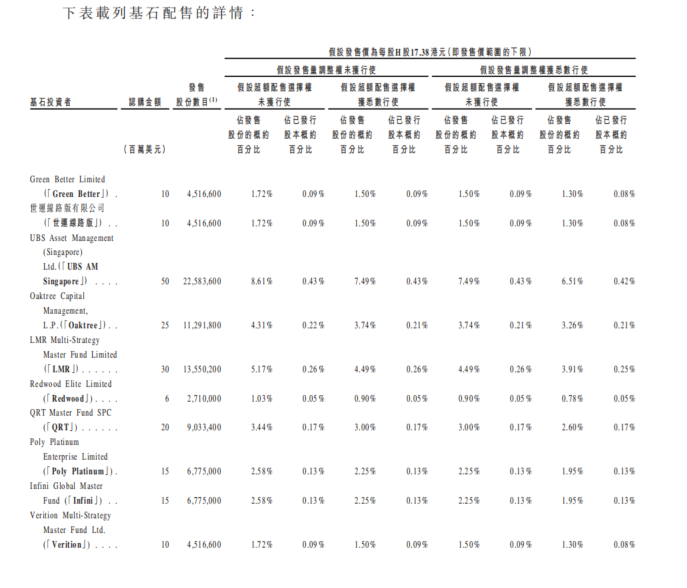

基石:基石投资者共认购金额约为1.91亿美元(约14.99亿港元),分别为小米旗下GreenBetter、世运电路旗下世运线路版、UBS AM Singapore、Oaktree、LMR、弘毅投资旗下Redwood、QRT、Poly Platinum、无极资本旗下Infini、Verition。

小米的身份不言自明,其和蓝思同处消费电子产业链,处于下游。世运电路主营各类印刷电路板,处于消费电子产业链的上游,产品也用于汽车电子、人形机器人、AI眼镜等。其余投资人多为国际知名投资机构。

保荐人:中信证券:历史项目首日上涨率82.35%,十分优秀。而且是独家保荐。

四、打新方案

十倍杠杆拉满情况下,打甲尾需46W,乙头需92W,刚好翻倍。

想要上杠杆的后台滴滴,笔记哥独家渠道。十倍0息。6月开户福利还剩一些,笔记哥汇集了市面上所有券商,后台私信领取,可以综合对比再决定要不要开。

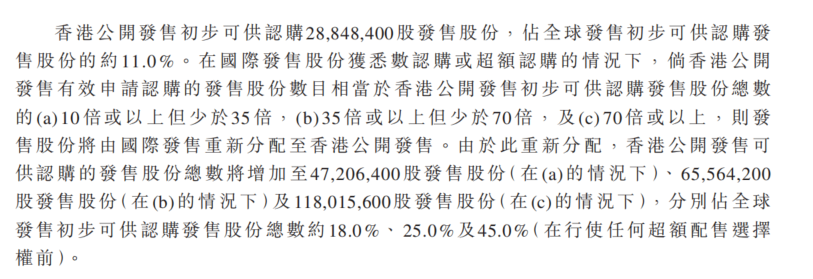

初始分配:公开发售11%(2884.84万股),国际配售89%。

回拨规则:

超购≥10倍 → 回拨至18%

超购≥35倍 → 回拨至25%

超购≥70倍 → 回拨至45%

中签率预测:

当前热度:首日孖展倍数未达15倍(截至6月30日),预计最终超购35-70倍触发25%回拨。

一手中签率:若回拨25%,约40%-50%(中签率较高);若超购超预期,可能降至20%-30%。

乙组门槛:需申购50万股(约920万港元),中签率约2%-3%。

五、申购结论

可以打。

看财务数据比较稳健,公司经营现金流稳定,抗风险能力比较强。

招股前公司放定心丸,称公司订单没有受关税影响,管理层还是相当靠谱。

基石绿鞋不错,还有中信哥守护,BUFF拉满。

有两个风险点还是要提醒大家注意:

第一个问题是水位:宁德和海天都是20%左右,蓝思25%,也差不多,不算太诱惑。要观察后续A股走势,假如A股强势的话会提振情绪。

第二个问题是资金池:最近票子多,资金分配也是问题,不能保证水都往一个池子走。而且海天和三花刚破发,不排除会打击龙头情绪。

祝大家投资顺利~

考虑港美股打新但没准备好港美股账户的朋友,或者想交流经验的朋友都可以添加微信咨询⬇️

·原创文章

免责声明:本文观点来自原作者,不代表Hawk Insight的观点和立场。文章内容仅供参考、交流、学习,不构成投资建议。如涉及版权问题,请联系我们删除。