美股的散户们,下半年都在买些什么?

逢低买入已成为散户的新信仰。

7月11日,摩根大通发表最新预测,称今年下半年,近5000亿美元资金将涌入美股市场,其中散户投资者独力贡献约3600亿美元,或将成为推动标普500指数再涨5%-10%的核心引擎。

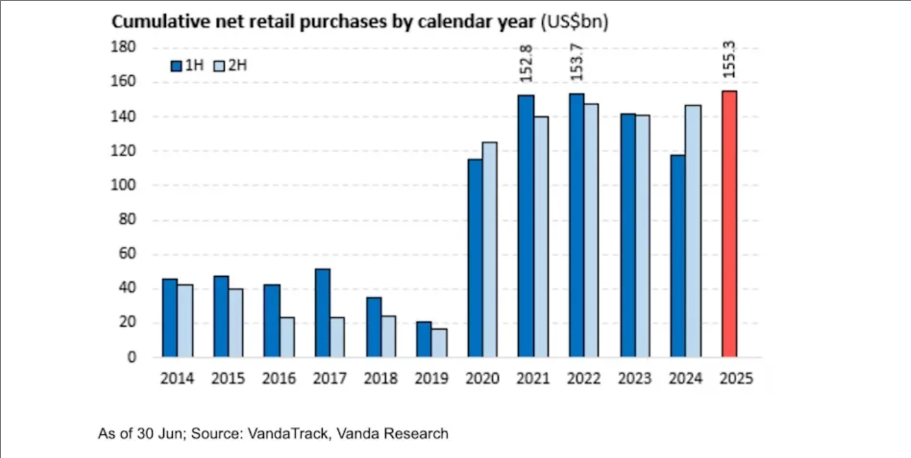

根据研究机构VandaTrack数据显示,2025年前六个月,散户向个股和ETF净注入1550亿美元资金,创下至少十年来的最高纪录,甚至超越了疫情期间的狂热。这股力量推动美股日均交易量同比激增44.5%,彻底改写了市场流动性结构。

散户们都在买些什么?

科技巨头成为最大受益者——英伟达以193亿美元净流入蝉联散户最青睐股票,特斯拉则以119亿美元紧随其后,连SPDR标普500ETF(SPY)也吸引了63亿美元资金。当四月特朗普政府抛出“解放日”关税引发市场暴跌时,散户反而逆势加仓,在随后两个月追加500亿美元资金。

“逢低买入已成为散户的新信仰”,Visdom投资集团交易与研究联席主管迈克·齐格蒙特的感慨道出了这轮行情的本质。

数据分析显示,标普500指数每下跌1%,散户便净投入10亿美元抄底。虽然这比2021年狂热期的18.7亿美元更为克制,但足以在每次市场波动时构筑坚实底部。

更值得注意的是散户投资策略的进化——他们正从宽基ETF转向单股杠杆产品。2倍杠杆特斯拉ETF(TSLL)首次跻身散户买入榜前20名,同时3倍杠杆纳斯达克ETF在四月下跌中被大举买入,随后在市场V型反弹中价格几乎翻倍,引发五六月份的自然获利了结——这种战术性撤退被摩根大通定义为“阶段性获利回吐”,随着七月到来,散户已重新进入“弹药填充”状态。

与散户的激进姿态形成戏剧性反差的是机构投资者的集体缺位。

对冲基金的股票贝塔敞口早在四月就恢复高位,标普500和纳斯达克期货仓位指标甚至超越今年二月高点,加仓空间所剩无几。养老基金和保险公司则持续扮演结构性卖家,2024年净抛售4550亿美元股票后,2025年预计还将净卖出3600亿美元。华尔街分析师汤姆·李将当前反弹称为“记忆中最为市场厌恶的V型复苏”。

小摩还称,从现在开始,市场真正的变量可能潜伏在海外。

自二月起连续五个月,外国投资者对美股实施“买家罢工”,这种抵制在美元波动和美国预算赤字扩大背景下显得合乎逻辑。但摩根大通犀利指出,避开全球最大增长板块(标普500和科技七巨头)的策略本质不可持续。随着美元指数企稳98关口,预计500-1000亿美元海外资金可能下半年回流美股。

更值得关注的是另两类“后备军”:风险平价基金的股票贝塔从四月0.35降至0.2,若回归0.33历史均值将带来450亿美元买盘;平衡型共同基金贝塔同样存在向0.6均值回归的空间,可能触发高达5600亿美元购买力——这些潜在能量一旦释放,甚至可能超越散户成为更大推力。

小摩策略师们补充说,外国投资者可能希望看到美元企稳,然后才会对美国股市产生兴趣。

不过该行表示,这种企稳可能已经开始,最近几周美元指数一直稳定在98左右。

·原创文章

免责声明:本文观点来自原作者,不代表Hawk Insight的观点和立场。文章内容仅供参考、交流、学习,不构成投资建议。如涉及版权问题,请联系我们删除。